Логистический коллапс. Морские перевозки, текущая ситуация и варианты выхода - «Мнения»

Причал в порту Восточный (Находка, Приморский край). Вид на контейнерный терминал

Спустя две недели после начала специальной военной операции России на Украине началось резкое переформатирование рынка морских и сухопутных (прежде всего железнодорожных и автомобильных) грузоперевозок. Логистические, транспортные и грузовые компании начали уходить с российского рынка, рушатся старые и формируются новые цепочки поставок, происходит повышение тарифов на перевозки.

Цитата РБК:

«Мы ожидаем переориентирования логистических маршрутов и цепочек поставок, а также удорожания стоимости импортных товаров для конечного потребителя за счет привлечения дополнительных посредников – резидентов дружественных стран»,

– рассказал РБК Богдан Антоненко, председатель правления Объединенной ассоциации перевозчиков (в нее входит более 20 перевозочных компаний, преимущественно региональных).

Что произошло с логистикой?

К началу марта условия работы в России пересмотрели ключевые игроки на рынке международной логистики. Крупнейший в мире контейнерный оператор Maersk временно прекратил прием заявок на перевозки медицинских и гуманитарных грузов, а также продовольствия в Санкт-Петербург, Калининград и Новороссийск и в обратную сторону. Но это решение не затронет Дальний Восток, уточнила пресс-служба компании. От обработки товаров из или в Россию отказался и ведущий европейский порт Гамбург (за исключением продуктов питания и медикаментов).

Стивидоры в нашем порту, все другие европейские порты и судоходные компании реагируют на принятые санкции ЕС (в отношении России в ответ на спецоперацию на Украине). Морские линии MSC, «Hapag-Lloyd» и «Yang Ming» также приостановили бронирование судов (букинги) в направлении России,

– передал РБК через представителя заместитель директора транспортной компании «ПЭК» Вадим Филатов. А морские линии HMM и One ограничили прием заявок в порты Новороссийск и Санкт-Петербург, сказал он.

Цитата от Spydell.livejournal.com:

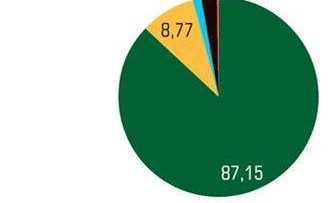

«4 ведущих европейских морских контейнерных перевозчика MSC, «Maersk», CMA и «Hapag-Lloyd» существенно сократили сотрудничество с Россией, а если говорить прямо, временно приостановили. Они обеспечивают почти 57 % глобального рынка (первые два по 18 % каждая) перевозок и свыше 95 % фрахта по импортным морским поставкам в Россию.

Основные объемы перевалки контейнеров осуществляются в следующих портах: Санкт-Петербург (40 % от общероссийского оборота контейнеров), Владивосток (21 %), Новороссийск (15 %), Восточный (8,5 %), Калининград (5,3 %), Сахалин (3 %). Практически все европейские контейнеры направляются в порты Санкт-Петербурга. Контейнеры занимают лишь 7 % от морского грузооборота в России, т. к. основная нагрузка на порты – это экспорт сырья, которая идет в танкерах или сухогрузах».

По грузообороту лидирующие порты России:

1. Новороссийск – 143 млн тонн,

2. Усть-Луга – 109 млн тонн,

3. Восточный – 78 млн тонн,

4. Мурманск – 55 млн тонн,

5. порты Санкт-Петербурга – 62 млн тонн,

6. Приморск – 53 млн тонн,

7. Ванино – 35 млн тонн.

«Перечисленные порты занимают 2/3 морского грузооборота в России. Порт Новороссийск, будучи крупнейшим, отправлен в странах ЕС в стоп-лист.

Основная торговля с Европой идет через Балтийский бассейн. Контрагентами России в Европе являются три базовых морских порта – Роттердам, Антверпен и Гамбург, которые обеспечивают свыше 85 % импортных поставок в Россию. Все они фактически закрыли поставки в Россию.

Балтийский бассейн, по сути, закрыт, Азово-Черноморский тем более. Все морские европейские поставки шли по этим двум направлениям. Проблема не только с морем. Европа закрыла небо с Россией, как и Россия с Европой, хотя поставки товаров были минимальные, но все же. Крупнейшие курьерские службы FedEx, UPS и DHL остановили внешнеторговые операции с Россией. Но логистический коллапс усугубляет железнодорожное сообщение, поставки грузов по которым шли из Европы через Украину – оно разорвано, как и автомобильные поставки…»

После попытки переворота железнодорожное и автомобильное сообщение с Польшей и прибалтийскими странами через Белоруссию закрыто, и транзит гнать никто не будет, поставки через Польшу – Калининградскую область и Прибалтику по трассам E95 и M9 возможны, но для ограниченной номенклатуры грузов. Текущая ситуация такова, что практически все внешнеторговые операции с Европой встали.

«Можно ли что-то придумать? Можно, конечно, со временем изобретут какие-нибудь торговые «шлюзы», реимпорт через третьи страны, но, во-первых, это дополнительные издержки и весьма серьезные, а во-вторых, дополнительное время. Мировая торговля переживала срывы цепочек поставок и логистические проблемы в 2020–2021 годах, а сейчас начался самый настоящий логистический апокалипсис и не только для России, для всей Европы прежде всего.

Со временем новые балансы выстроятся, система не любит пребывать в неустойчивом состоянии, все стремится к равновесию. Поэтому это, скорее всего, временные проблемы. Но я к тому, что в апреле проблема встанет в полный рост по мере исчерпания складских запасов в России. Готовьтесь морально к этому сейчас. Хрен бы с этой розницей, но многое жизненно важное оборудование и комплектующие для обеспечения функционирования предприятий и строительства встали. Потребуется минимум полгода, чтобы придумать что-то альтернативное, хотя это (полное замещение) невозможно ввиду диспозиции ведущих игроков и географии. Так что до середины лета надо готовиться к очень суровым временам.

Бизнесу предстоит выстраивать новые логистические цепочки, искать новых поставщиков, оптимизировать бизнес-операции ввиду появления новых издержек и факторов неопределенности. А это все в инфляцию пойдет».

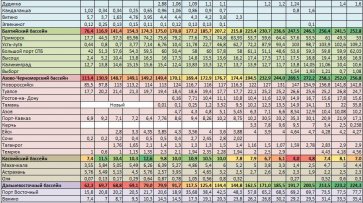

Грузооборот морских портов России за 12 месяцев 2021 г.

По данным Ассоциация морских торговых портов России, грузооборот морских портов России за январь – декабрь 2021 года увеличился на 1,7 % по сравнению с аналогичным периодом прошлого года и составил 835,2 млн т.

Объём перевалки сухогрузов составил 412,8 млн т (+2,0 %), в том числе: угля – 202,7 млн т (+7,6 %), грузов в контейнерах – 61,2 млн т (+6,1 %), зерна – 42,4 млн т (–15,8 %), черных металлов – 29,0 млн т (+7,8 %), минеральных удобрений – 19,3 млн т (+0,4 %), руды – 11,9 млн т (–9,6 %).

Объем перевалки наливных грузов составил 422,4 млн т (+1,5 %), в том числе: сырой нефти – 238,1 млн т (+1,3 %), нефтепродуктов – 146,7 млн т (+2,7 %), сжиженного газа – 32,3 млн т (–0,7 %), пищевых грузов – 4,2 млн тонн (–7,9 %), перевалка осталась на уровне прошлого года и составила 216,3 млн т.

Экспортных грузов перегружено 660,9 млн т (+2,2 %), импортных грузов – 40,5 млн т (+10,8 %), транзитных – 64,2 млн т (+4,1 %), каботажных – 69,5 млн т (–8,7 %).

Грузооборот морских портов России за 2 месяца 2022 г.

Грузооборот морских портов России за январь-февраль 2022 года увеличился на 6,8 % по сравнению с аналогичным периодом прошлого года и составил 136,7 млн т.

Объём перевалки сухогрузов составил 62,2 млн т (+2,2 %), в том числе: угля – 28,8 млн т (+1,2 %), грузов в контейнерах – 10,6 млн т (+14,9 %), зерна – 5,2 млн т (–35,0 %), черных металлов – 5,0 млн т (+7,4 %), минеральных удобрений – 3,6 млн т (+35,6 %), руды – 2,2 млн т (+29,3 %).

Объем перевалки наливных грузов составил 74,5 млн т (+11,0 %), в том числе сырой нефти – 41,4 млн т (+13,5 %), нефтепродуктов – 25,7 млн т (+8,5 %), сжиженного газа – 6,4 млн т (+7,5 %), пищевых грузов – 0,7 млн тонн (–5,2 %).

Экспортных грузов перегружено 107,1 млн т (+4,6 %), импортных грузов – 7,5 млн т (+34,9 %), транзитных – 11,3 млн т (+11,1 %), каботажных – 10,8 млн т (+9,4 %).

Порт Усть-Луга (Ленинградская область). Вид на угольный терминал

Цитата от Spydell.livejournal.com:

«Перевалка грузов в морских портах по бассейнам следующая: Азово-Черноморский 30,7 %, Балтийский 29,4 %, Дальневосточный 27,2 %, Арктический 11,7 %, Каспийский 1 %. Свыше 70 % грузов обслуживает Западное направление, и основная часть распределяется в портах Европы.

Минимум 70 % от нагрузки торговых портов приходится не на побрякушки и шмотки, а на нефть и уголь. Буквально, 70 % это нефть и уголь, металлы еще +5 % (они в основном по ж/д дорогам), зерно еще 6 %, удобрения 2,5 %».

«Объем производства зерна и зернобобовых культур в России 120 млн тонн, в этом году прогноз 115–125 млн тонн, т. е. также. Экспорт около 40–43 млн тонн, так что запрет это будет хорошо для внутреннего рынка с точки зрения цен. Основные каналы поставок зерновых из России – Египет, Турция и Иран, куда идет до 40 % всего экспорта зерновых. Список недружественных стран в экспорте зерновых занимает около 3 %».

По данным РИА Новости:

Нью-Дели ведет переговоры по различным вопросам покупки российской нефти, заявил министр нефти и газа Индии Хардип Сингх Пури, выступая в верхней палате парламента. В четверг 10 марта 2022 года состоялся телефонный разговор Новака с министром нефти и природного газа, городского развития и жилищного строительства Индии Хардипом Сингхом Пури.

В центре внимания было сотрудничество стран в сфере ТЭК и образования. Российский экспорт нефти и нефтепродуктов в Индию приблизился к 1 миллиарду долларов. Как сообщает New Indian Express, так он ответил на просьбу прокомментировать информацию СМИ, что Россия предложила продавать свою нефть и другое сырье по сниженным ценам с оплатой в рупиях и рублях.

«Мы заинтересованы в дальнейшем привлечении индийских инвестиций в российский нефтегазовый сектор и развитии сбытовой сети с участием российских компаний в Индии»,

– сообщил Новак.

По сведениям Института РУССТРАТ:

«Прошли времена, когда британские премьеры воспринимались на Ближнем Востоке как личности незаурядные, за которыми маячила тень былого величия колониальной империи. Но фактом является то, что последним премьер-министром Великобритании, который выступал с серьезными заявлениями относительно обустройства арабских стран, являлся Уинстон Черчилль.

Когда Вашингтон стал терять влияние на Ближнем Востоке, Лондон оказался на перепутье. Все это проявилось в ходе недавнего визита британского премьера Бориса Джонсона в Саудовскую Аравию и ОАЭ. Джонсон является вторым западным лидером за последние 3,5 года, который отправился в Эр-Рияд на встречу с наследным принцем Мухаммедом ибн Салманом после скандала с убийством журналиста Джамала Хашогги в саудовском консульстве в Стамбуле в 2018 году (в декабре прошлого года в королевстве побывал президент Франции Эммануэль Макрон).

Между тем ранее Эр-Рияд не откликнулся на звонки из Белого дома. Президент США Джо Байден и наследник саудовского престола не разговаривали с тех пор, как Байден, вступив в должность в январе 2021 года, пообещал относиться к королевству как к «государству-изгою» из-за убийства Хашогги.

По словам британского премьера, «мир должен избавиться от российских углеводородов, а Саудовская Аравия и ОАЭ могут стать ключевыми международными партнерами в реализации таких намерений». Он также напомнил Эр-Рияду о том, что «нас объединяет», добавив, что «западные санкции против России начинают действовать, и необходима новая международная коалиция, чтобы компенсировать их воздействие на потребителей энергоносителей».

Однако получил от ворот поворот, даже несмотря на то, что ОАЭ и Саудовская Аравия являются двумя крупнейшими экономическими партнерами Великобритании в регионе. Выступая после переговоров с наследным принцем, Джонсон выглядел расстроенным. Саудовская Аравия, как и ОАЭ, все больше дрейфуют от Вашингтона и Лондона в украинском кризисе и сохраняют альянс ОПЕК+, который регулирует квоты на добычу нефти на мировом рынке.

Два крупнейших в мире экспортера энергоресурсов избегают занимать позицию против России, игнорируют призывы США увеличить добычу нефти, чтобы сдержать рост цен на нее, «что угрожает глобальной рецессией в связи с украинским кризисом».

В Эр-Рияде и в других арабских странах видят, что влияние США, и конечно, Великобритании, на Ближнем Востоке слабеет, а в регионе возникает военно-политический вакуум, который заполняют пока только энергетические отношения. В то же время интенсивное и содержательное взаимодействие России и Саудовской Аравии в последние годы стало одним из значимых явлений на Ближнем Востоке, в Северной Африке и мусульманском мире в целом.

Россия и ее сильные арабские партнеры в рамках соглашения ОПЕК+ являются результатом политической воли и переосмысления роли и места Москвы и Эр-Рияда на глобальном и региональном уровнях. В регионе наступают новые времена».

Порт Новороссийска, вид на нефтяной терминал

Цитата от РБК:

«Уже более двух недель запрещено судоходство в Азовском море, где перегружались в основном зерно, уголь и нефтепродукты, напоминает руководитель отдела аналитики медиагруппы «PortNews» Виталий Чернов. РЖД остановили отправку грузов по всем направлениям на Украину.

Сейчас терминалы «Global Ports» (в них обрабатывается почти каждый третий контейнер, ввозимый и вывозимый из России), совладельцами которой являются «Maersk» и группа «Дело» Сергея Шишкарева, обслуживают суда в соответствии с подтверждаемыми судозаходами. Но на Северо-западных терминалах компании действует временное ограничение на прием экспортных контейнеров, уточнили в компании. Это делается для того, чтобы избежать затоваривания складов на фоне снижения темпов обработки российских грузов в европейских хабах.

Контейнерный рынок – большой организм, где одно логистическое плечо цепляется за другое, отмечает директор логистического оператора «RTSB-RUS» Александр Баскаков:

«При таких серьезных изменениях рынок может измениться кардинально».

Текущие цепочки поставок разрушены, альтернатив по обслуживанию импортного и экспортного потоков практически не осталось, говорит директор департамента международного развития «Pony Express» Денис Чесноков.

«Встал весь морской фрахт, авиасообщения нет. Остаются только Турция, Армения, Узбекистан, Монголия и Азербайджан», – отмечает он. «Транзитные перевозки через Украину полностью прекращены, а поезда перенаправлены на погранпереход Брест – Малашевичи», – добавляет исполнительный директор по мультимодальным перевозкам «Rail Cargo Logistics-RUS» Александр Сиверцев.

ПЭК теперь доставляет отправления из Европы автотранспортом, транзитом через Литву. «Погранпереходы функционируют, но заторы на них сохраняются. Это может увеличить сроки доставки грузов на один-два дня», – сказал Филатов. По его словам, на 11 марта самыми загруженными остаются литовские международные автомобильные пункты пропуска (МАПП): на погранпереходе Каменный Лог – Мядининкай между Белоруссией и Литвой скопилось 200 фур, на Привалка – Райгардас – 290.

Введение санкций в отношении российских портов России на северо-западе и в Черноморском бассейне, отказ от судозаходов в них со стороны крупных европейских морских линий может критично снизить импорт продуктов, медикаментов и других товаров первой необходимости, перевозимых в контейнерах. Об этом сообщил 4 марта Евразийский союз участников железнодорожных грузовых перевозок.

Кроме очевидных политических рисков и сужающегося рынка для экспедиторов, большой угрозой стал указ президента Владимира Путина об обязательной продаже 80 % валютной выручки, добавляет Баскаков. Например, при цене перевозки контейнера $10 тыс. и валютной части расходов $7 тыс. дополнительные расходы на конвертацию для них составят $2,1 тыс.

«В среднесрочной перспективе это неизбежно приведет к уходу с рынка многих российских экспедиторов и их замещению китайскими, так как они таких проблем не испытывают»,

– отметил он.

Баскаков говорит, что рост ставок в долларовом выражении будет также зависеть от наличия контейнеров и мест в поездах, после того как рынок переживет первый шок и придет к новому равновесию.

«Контейнерный рынок и так был сильно перегрет, а с уходом таких крупных игроков (к примеру – «Maersk») и, соответственно, мощностей ставки первое время могут расти лавинообразно»,

– полагает он.

Гендиректор логистической компании «Nawinia» Олег Урван согласен, что цены будут расти из-за возможного повышения стоимости фрахта.

«Это сильно скажется на дешевых товарах. На дорогие товары стоимость также увеличится, но не так критично»,

– сказал он.

На фоне проблем автомобильного и воздушного транспорта перевозчики стараются переориентировать грузы из-за рубежа на железную дорогу. С уходом большей части морских перевозчиков железная дорога становится основным способом доставки грузов из/в Китай, и конкуренцию ей составить будет нечему, уверен Баскаков.

По данным «ПЭК», срок доставки ускоренным контейнерным поездом из Китая в Россию (на Московскую железную дорогу) составляет 40–50 дней. Средний срок доставки автотранспортом – 45–55 дней (в зависимости от пропускной способности погранперехода), добавляет Филатов. Железнодорожные маршруты стали более востребованы также и в перевозках из Европы в Россию на фоне проблем с автотранспортом, замечает Сиверцев.

Сейчас РЖД отмечают существенный рост заявок на перевозки грузов в восточном направлении. «И это не только уголь, но и нефтепродукты, металлы, удобрения, зерно», – сообщила пресс-служба монополии 9 марта. Перевозки контейнерных грузов по БАМу и Транссибу за 1–8 марта выросли на 23,5 % к аналогичному периоду 2021 года. В целом по сети РЖД контейнерные перевозки прирастают на 9,1 %, в том числе транзит – на 8 %.

В ближайшее время восточное направление, которое было перегружено последние десять лет, будет испытывать еще большую нагрузку, считает эксперт в сфере железнодорожного транспорта и логистики Александр Кочуков. «У экспортеров не будет другого выхода, как грузить на восток», – отмечает он.

Несмотря на это, по итогам 2022 года перевозки, вероятнее всего, снизятся минимум на 10 % даже при позитивном сценарии, говорит гендиректор «INFOLine-Аналитики» Михаил Бурмистров. По словам представителя РЖД, монополия готова «принимать адекватные оперативные меры по обеспечению перевозок всего объема грузов, в том числе тех, что ранее не тяготели к железной дороге». За последние 15 дней у РЖД появилось более 350 новых клиентов, отметили в пресс-службе компании».

По данным РИА Новости:

«Россия обеспечивает себя основными продовольственными товарами и продолжает расширять поставки импорта для насыщения рынка разной продукцией и увеличения ассортимента для российского потребителя», – заявила вице-премьер России Виктория Абрамченко.

За последние полтора месяца Россельхознадзор выдал разрешения на ввоз в Россию продукции свыше 140 зарубежных предприятий, в том числе из Турции, Индии, Китая, Белоруссии, Азербайджана, Киргизии, Казахстана. Речь идет о поставках молочной и мясной продукции, кормов и добавок, рыбной продукции и племенного материала, а также инкубационного яйца».

Европа – выстрел себе между ног

В ответ на европейские, японские и американские санкции Россия запретила транзитные пассажирские полеты для авиакомпаний из всех 39 стран, присоединившихся к антироссийским санкциям. Транспортное эмбарго со стороны Европы распространилось на морские, железнодорожные и автомобильные перевозки. В ближайшее время Россия с большой долей вероятности в ближайшее время введет следующие ответные антисанкционные меры против Европы, Японии и США:

1. Ограничение экспорта урана и ядерного топлива для АЭС (Россия вместе с Казахстаном и Узбекистаном занимает 47 % рынка США).

2. Ограничение экспорта природного газа и СПГ (Россия занимает 23 % мирового и 37 % европейского рынка).

3. Ограничение экспорта нефти и нефтепродуктов (Россия занимает более 23 % мирового и более 30 % европейского рынка).

4. Ограничение экспорта угля всех видов (Россия занимает 17 % мирового и более 30 % европейского рынка).

5. Ограничение экспорта металла и металлопродукции всех видов (Россия занимает 55 % европейского и 10 % американского рынка).

6. Ограничение поставок российских и белорусских удобрений (Россия и Белоруссия вместе занимают 25 % мирового и более 50 % европейского рынка).

7. Ограничение экспорта леса и пиломатериалов всех видов (Россия занимает 10 % мирового и 30 % европейского рынка).

8. Ограничение поставок топливных пелет (Россия занимает 80 % европейского рынка).

9. Ограничение поставок растительного масла (значительная доля рынка в Турции и Европе).

10. Ограничение поставок зерна всех видов (Россия и Украина занимают 25 % мирового рынка).

11. Ограничение экспорта технических газов всех видов для производства микроэлектроники.

12. Ограничение экспорта редкоземельных металлов всех видов для производства микроэлектроники.

Прежде всего, большинство из обозначенных Россией мер бьют по Европе, резко повышая цены практически на все продовольственные и промышленные товары, а также лекарства и коммунальные платежи. При этом продолжит снижаться уровень жизни и резко увеличится неконкурентоспособность экономик европейских стран. Производство большинства видов товаров станет нерентабельным, особенно это скажется на продукции высокого передела, где подскочившие цены на газ, нефть и сырье серьезно удорожают готовую продукцию. Хуже всего будет тем компаниям, где поставки из России заместить просто нечем, такие предприятия остановятся в первую очередь.

Дополнительно прилетит высокотехнологичным странам Юго-Восточной Азии, поддержавшим антироссийские санкции. Сектор IT-технологий и производства микроэлектроники пострадает больше остальных. И совсем точечно, но практически смертельно (атомная энергетика, нефтегаз, продовольствие и космос) санкции России пробивают по США. Страны, успевшие вовремя отскочить и договориться с Новым Экономическим Альянсом во главе с Россией и Китаем будут иметь шансы на выживание.

Мнение участников рынка логистики и морских перевозок

Обращение к участникам рынка портовой логистики и морских перевозок показывает:

1. В один голос все опрошенные эксперты говорят о росте ставок и прочих расходов на грузоперевозки в условиях санкций и большой неопределенности.

2. Произойдет обвал в морских грузоперевозках. Прежде всего в контейнерных грузоперевозках на Балтийском направлении. Суммарные потери могут оказаться довольно велики.

3. По рынку циркулируют слухи о возможных последствиях введенных санкций. Одновременно с этим многие компании начинают поиск решений для смены логистических цепочек. Многие участники рынка говорят о возможности более тесного взаимодействия с китайскими и другими азиатскими транспортными компаниями по перевозкам грузов морем и железной дорогой.

4. Прогнозируется значительное увеличение железнодорожных перевозок, как по России, так и по международным транзитным коридорам «Север-Юг» и «Запад-Восток» без выхода на Европу, возможно открытие новых маршрутов Россия – Азербайджан – Иран (Персидский залив), Россия – порты Южного Китая, Россия – Вьетнам, могут активизироваться переговоры по взаимодействию РЖД и железных дорог Северной и Южной Кореи, а также по маршруту Россия – страны Южного Кавказа – Средиземноморское побережье Турции.

5. В этой связи необходимо срочно начать переговоры со средними и мелкими морскими перевозчиками из Индии, Индонезии, Малайзии, Вьетнама, Израиля, Бразилии, Аргентины, Венесуэлы, Турции, Ирана, Саудовской Аравии, ОАЭ, Омана и Кувейта. Цель всех этих переговоров – формирование новых транспортных альянсов и новых цепочек поставок, включение их морских перевозчиков в новые структуры, распределение глобальных заказов на перевозки без участия США, Японии и ЕС.

6. Если ЕС не изменит своей политики в отношении России, то в ближайшие годы практически все промышленные и потребительские товары будут поставляться из Юго-Восточной Азии, в первую очередь из Китая, Южной Кореи, Вьетнама, Малайзии, Индонезии и Сингапура.

7. Произойдет рост двусторонних грузопотоков из Ирана, Индии, Шри-Ланки и Пакистана, а также Мексики, Аргентины, Бразилии других стран Центральной и Южной Америки. К ним присоединятся поставки из африканских и арабских стран.

8. Вырастут поставки говядины и фруктов из Южной Америки, Африки и Азии, овощей из Турции, Сирии, Марокко, Алжира, Египта и Израиля. Резко вырастут поставки лекарств из Индии.

9. Япония и Южная Корея уже заявили, что не перестанут покупать российскую нефть и нефтепродукты. Для справки, мировое потребление нефти по отраслям экономики:

• 70 % – транспорт (авто, суда, тепловозы и авиация), из них 10 % приходится на авиацию;

• 25 % – промышленность, из них 15 % – нефтехимия;

• 5 % – домашние хозяйства и бизнес.

Потребление нефти на мировых рынках по долям:

• 36 % – Азия (Китай, Индия);

• 20 % – США (в совокупности с Канадой – 25 %);

• 15 % – Европа и Турция;

• 9 % – Ближний Восток;

• 6,5 % – Центральная и Южная Америка;

• 4 % – страны Африки;

• 4 % – страны СНГ.

Страны, добывающие нефть самостоятельно, но прибегающие к импорту для восполнения дефицита на внутреннем рынке: США, Китай, Великобритания.

Страны, которые не добывают нефть самостоятельно или которые могут погасить дефицит нефти исключительно за счёт импорта: Индия, Япония, Евросоюз, Южная Корея.

Как сообщает Федеральная таможенная служба, в 2021 году экспорт сырой нефти в России составил в пределах 230 млн тонн (на $110 млрд.). Уже 5 лет как основным покупателем российской нефти является Китай, туда направляется треть всего экспорта. 37, 4 млн тонн закупили в 2021 году Нидерланды, 19,2 млн тонн – Германия.

В десятку импортеров российской нефти по итогам прошлого года вошли также Беларусь – 14,9 млн т, Южная Корея – 15, 5 млн т, Польша – 11,2 млн т, Италия – 8,9 млн т, Финляндия – 6,3 млн т, Словакия – 5,3 млн т. Всего экспорт российской нефти ориентирован на 36 стран.

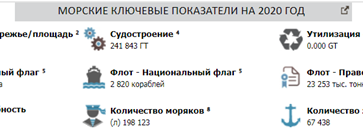

10. В условиях переориентации с европейского и американского рынка произойдет рост поставок российской нефти в Юго-Восточную Азию, прежде всего в Китай и Индию, Пакистан. Наличие собственного крупного танкерного флота позволяет с минимальными потерями продолжить торговлю нефтью и нефтепродуктами. Компания «Совкомфлот» на конец 2021 года владела крупным флотом из 121 судна, водоизмещением 10,6 млн тонн, около 80 судов ледового класса.

В их числе танкеры для перевозки сырой нефти типоразмеров – VLCC, Suezmax, Aframax; танкеры-продуктовозы и химовозы типоразмеров LR I, LR II, MR и Handysize. Для транспортировки нефтепродуктов и сжиженного природного и нефтяного газа – 15 судов, включая 11 танкеров для перевозки СПГ (сжиженного природного газа) и 4 танкера для перевозки СНГ (сжиженного нефтяного газа). Еще 19 газовозов СПГ находятся в стадии строительства.

Снабжение и обслуживание добывающих платформ, управление терминалами, челночные перевозки – челночные танкеры типоразмеров Aframax, Panamax и MR. А также многофункциональные ледокольные суда и суда морской сейсмической разведки. СКФ успешно применил на новых судах установки повторного сжижения отпарного газа для его возвращения в грузовые танки или использования в качестве топлива для судовой энергетической установки на газовозах.

С 2020 ведется проработка проектов новых типов судов, использующих газомоторное топливо: танкеров типоразмера Afrarnax и VLCC, а также в том же корпусе и такой же СЭУ – балкера и сухогруза. Приступили к формированию флота крупнотоннажных танкеров и газовозов компании «Роснефть» и «Новатек». «Атомфлот» рассматривает возможность строительства арктических контейнеровозов. Заказы всех этих компаний на ближайшее десятилетие максимально загрузили судостроительные мощности ССЗ «Звезда» (Большой Камень, Приморский край) и позволят сформировать новый отечественный флот крупнотоннажных судов различного назначения на Северном и Тихоокеанском направлении.

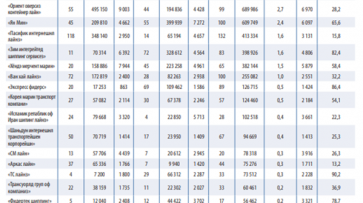

11. Особенно остро обсуждаются вопросы перевозки грузов собственным флотом и отсутствия в необходимом количестве российского морского торгового флота. Если с речными судами и судами «река-море» ситуация в целом сложная, но не смертельная, то со средне- и крупнотоннажными грузовыми судами возможны большие проблемы.

Прежде всего, в ближайшее время скажется отсутствие в необходимом количестве отечественных ролкеров Ro-Ro, балкеров, рудовозов, лесовозов, рефрижераторов и контейнеровозов большого водоизмещения. Все вышесказанное относится и к полупогружным и самоподъемным судам большой грузоподъемности, большинство из которых ранее фрахтовалось у европейских компаний. Они были задействованным на перевозке крупногабаритных грузов во многих российских проектах – например, порт Сабетта на полуострове Ямал или сахалинские проекты. Это же утверждение относится и к многофункциональным судам и нефтегазовым морским платформам для работы на шельфе. Всего вышеперечисленного собственного флота в необходимом объеме у России слишком мало или попросту нет.

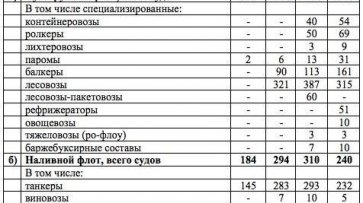

Россия имеет бесценный опыт Советского Союза по развитию страны в условиях санкций, это в полной мере относится к транспортной безопасности и морской международной торговле. Актуальным для предметного изучения является состав флота позднего СССР (1980–1990). Примерный состав будущего российского флота требует уточнения, но минимально необходимый для обеспечения грузоперевозок российский торговый флот представлен в таблице. С опорой на собственные силы и с учетом опыта развития судостроения и всех видов техники, изменения направления грузопотоков и нововведений в портовой деятельности последних 50 лет.

12. Турция отказалась участвовать в санкциях против России в расчете на увеличение объемов двухсторонней торговли и новые заказы с нашей стороны для турецкого судостроения. 29 января 2022 года в Калининградскую область прибыл из Турции головной новый железнодорожный паром «Маршал Рокоссовский», ошвартовавшийся у железнодорожно-паромного комплекса в Балтийске. Паром проекта CNF19M является головным из двух новых судов для линии Усть-Луга (Ленинградская область) – Балтийск (Калининградская область) в Балтийском море. Строительство осуществляется по субподряду на турецком судостроительном предприятии «Kuzey Star Shipyard».

Государственный контракт, стоимостью более 10 млрд рублей, подписан ФГУП «Росморпорт» в декабре 2018 года в качестве головного подрядчика с ООО «Невский судостроительно-судоремонтный завод» (Шлиссельбург, Ленинградская область, входит в состав АО «ОСК»). Два новых парома призваны заменить достаточно возрастные паромы проекта CNF05 «Балтийск» и «Амбал», работающие сейчас на линии Усть-Луга – Балтийск.

15 марта 2020 года на этой же верфи – «Kuzey Star Shipyard» был заложен плавучий док для обслуживания универсальных атомных ледоколов проекта 22220. Заказчиком плавдока выступает государственное ФГУП «Атомфлот». Проект дока разработан Морским инженерным бюро (Санкт-Петербург). Строящийся док будет иметь грузоподъемность 30 000 тонн. Основные характеристики: длина наибольшая – не менее 220 м, длина по стапель-палубе – не менее 200 м, ширина наибольшая – около 48 м, высота понтона – около 6 м. Автономность судна составляет 7 суток.

13. Южная Корея может присоединиться к санкциям против России по судостроению, что приведет к большим проблемам на ССЗ «Звезда» со строительством крупнотоннажного танкерного флота и газовозов. Согласно контракту, южнокорейские компании являются генеральными партнерами ССЗ и на начальном этапе освоения производства передают технологии строительства, полукорпуса будущих судов и комплектующие приходят из Южной Кореи. Помимо судостроения, многие сектора корейской промышленности тесно завязаны на российский рынок. Надо постараться убедить корейцев в необходимости сделать правильный выбор и отказаться от полного участия в санкциях. В этом первую роль будут играть Минпромторг, МИД и высшее руководство страны.

14. Финляндия находится на грани перекрытия поставок малых ледоколов и судовых комплектующих, включая запасные части и судовые двигатели большого объема.

Обратного пути нет. Что нас ждет?

Резкое изменение тональности российской международной политики в декабре 2021 года, по всей вероятности, связано с получением нашим руководством данных о подготовке украинскими властями плана решения военным путем проблемы Донбасса и Луганска.

Суда же относится информация о продвижении к созданию ядерного оружия ВПК Украины, активизация Великобритании и США по созданию военно-морской базы в Черном море, готовности украинских властей и националистов к провокации с применением бактериологического и химического оружия против населения Украины и России и обвинения в этом российских военных. России было необходимо время для подготовки ответных действий, и в ходе имитации диалога с США и НАТО она его получила.

Истерика США и стран НАТО в последние полгода – следствие неразрешимых внутренних проблем, тотального тупика по многим направлениям внутренней и внешней политики. Актуализация украинской повестки есть следствие бурного роста количества и качества стоящих перед властями США проблем. Неспособность правящей американской элиты решить их обычными методами приводит их к панике, и выход видится один. Стандартная американская логика – если начинает гореть у тебя, подожги соседа и кричи громче, чтобы сместить фокус внимания в другую сторону.

Бросить в топку сгорающего старого мирового порядка всех, кого не жалко. Прежде всего, это потенциальный конкурент номер один – Европа, обладающий сопоставимыми с США производствами и технологиями, а также собственным рынком емкостью около 450 млн человек, находящийся полностью под управлением американской правящей верхушки. Второй претендент на лидерство – Китай, крупнейший экономический гигант последних 5 лет.

Китай устал от США с их безрассудной санкционной политикой и принципом «ковровых бомбардировок» всего вокруг. Китай первый, кто хочет и ждет, чтобы обвалить экономику США. Россия поддерживает желание Китая, но попутно хочет отвязать Европу от США или если европейцы упрутся – похоронить экономику Европы на ближайшие десятилетия. Для китайских товаров зависимость от доступа на рынки Европы и США настолько велика, что разорвать эту зависимость для Китая сегодня задача № 1.

Есть ряд факторов, которые говорят о том, что Россия работает в связке с Китаем под дипломатическим, экономическим и финансовым прикрытием для того, чтобы сформировать цивилизационный разлом, похоронив современную западную цивилизацию через дестабилизацию энергетических рынков, логистики, авиасообщения, раскручивая инфляционную спираль. К этому союзу все больше склоняется и Индия. Что всем перечисленным и примкнувшим странам в сумме дает максимальный контроль над Объединенной Евразией с рынком сбыта в 4–4,5 млрд человек и колоссальными перспективами экономического роста.

А раз так, то нас ждет впереди грандиозный финансово-экономический обвал Запада и передел всей мировой экономики. Совокупность всех вышеперечисленных факторов приведет к экономическому коллапсу, прежде всего – утрате американским долларом роли международной резервной валюты, а британским фунтом, японской йеной и евро – позиций глобальных мировых валют. Произойдет резкое снижение влияния стран Запада на мировую политику и торговлю, переход в международной торговле на расчеты в золоте, бегство капитала в драгметаллы и драгоценности, различные высоколиквидные активы и другие валюты.

Полный отказ Европы от сотрудничества с Россией приводит к разрушительным последствиям. Многократный рост цен на сырье, нарушение транснациональной логистики и падение объемов международной торговли, развал международных производственных цепочек и снижение объемов морских грузопотоков, массовое банкротство крупнейших мировых финансовых корпораций США и ЕС (инвестиционные, страховые компании и банки, строительные и девелоперские, транспортные и логистические компании) и производственных компаний производителей – поставщиков товаров и услуг и торговых сетей всех типов и форматов, раскрутка инфляции и подрыв доверия к валютам в странах, поддерживающих санкции против России.

На сегодняшний день в списке России 48 недружественных стран, но он может измениться в случае полной смены руководством той или иной страны их политики. Все это на фоне космического государственного, корпоративного и частного долга, неудачных войн последних 20 лет и нарастания внутренних социальных и политических проблем в большинстве стран Запада, перечисленных в этом списке. Далее нас всех ждет долговой коллапс и погружение мира во тьму (при этом большинство своих долгов Россия успешно закрыла в предыдущие годы). Кризис будет несопоставимо сильнее, чем Великая депрессия с 10-кратным падением рынков западных стран и коллапсом экономики до 30–50 % на протяжении ближайших 5 лет.

С какой легкостью Кремль принимает отвязку от Запада во всем – финансы, торговый оборот, технологии, визы, культурные и медийные коммуникации. Прямо сейчас идет разделение на своих и чужих, тех, кому не по пути с Россией. Это относится не только к отдельным людям, но к целым странам.

Все это показывает, что Кремль не собирается возвращаться в прошлый мир. Наступает новая эпоха. Эпоха, в которой Россия сама определяет свое будущее место в мире и возвращает себе утерянное в ходе развала СССР.

Справка по европейским компаниям морским грузоперевозчикам

Компания «A.P. Moller-Maersk» – датская компания, специализирующаяся на морских грузовых перевозках и обслуживании портовых терминалов. «Maersk» является самым крупным судовладельцем в мире, по состоянию на конец 2020 года, в собственности и под управлением компании находится 1 388 судов. Основу флота составляют контейнеровозы (713 судов); также большой процент 430 буксиров (группа компаний «Svitzer») и нефтяных танкеров.

Кроме того, «Maersk» является одним из мировых лидеров нефтегазовой индустрии. В состав флота компании входят 43 офшорных судна (в основном многоцелевые суда типа AHTS и суда снабжения). Также «Maersk» принадлежат 14 самоподъемных, 4 полупогружных судна, 4 дрилл шипа (буровые или геологоразведочные суда). Помимо этого, компания «Maersk» это более 19 млн контейнеров разных типов и размеров.

Компания «Mediterranean Shipping Company S.A.» (MSC) – итальянская судоходная компания со штаб-квартирой в Женеве (Швейцария), вторая в мире – после A. P. Moller-Maersk – по вместимости контейнеровозов: оперирует 574 судами. Создана в 1970 году в Неаполе, основная база находится в порту Антверпена (Бельгия), штаб-квартира – в Женеве (Швейцария). Компания является вторым по величине в мире оператором контейнерных морских перевозок. Основу флота компании составляют контейнеровозы (18 % мирового рынка контейнерных перевозок) и круизные лайнеры (компания MSC Cruises).

Компания CMA CGM Group – транспортная судоходная компания со штаб-квартирой в Марселе (Франция), занимается преимущественно контейнерными морскими перевозками. Французская компания CMA CGM Group – это еще один успешный альянс в нашем списке. Она была основана в 1996 году в результате объединения компаний «Compagnie Maritime d’Affrètement» (CMA) и «Compagnie Générale Maritime» (CGM). Своим появлением в нынешнем виде компания обязана Жаку Шираку (тогда вице-президенту Франции) и премьер-министру Алену Жюппе. Является самым крупным во Франции и третьим по величине в мире морским контейнерным перевозчиком с общим дедвейтом судов в 2,21 млн TEU.

Компания оперирует флотом из 445 судов и обслуживает более 420 портов по всему миру. CMA CGM Group представлена на каждом континенте, более чем в 160 странах мира, через международную сеть своих региональных отделений, состоящую более чем из 750 офисов и филиалов. Компания CMA CGM Group на протяжении последних 50 лет неоднократно попадала в скандалы, связанные с незаконной продажей оружия и товаров воюющим или находящимся под санкциями странам.

Компания «Hapag-Lloyd» – основана в Гамбурге (Германия) в 1847 году для совершения рейсов через Атлантический океан. Немецкий гигант «Hapag-Lloyd» появился в 1970 году в результате слияния двух судоходных компаний: Hamburg-American Line (HAPAG) и North German Lloyd, история которых начинается в XIX веке. С тех пор «Hapag-Lloyd» пережила множество трансформаций и союзов, но остается 5-й судоходной линией в мире. За свою долгую историю «Hapag-Lloyd» пережила множество кризисов. Например, ее неотъемлемая часть, компания «North German Lloyd» (NGL), дважды теряла большую часть своего флота.

Компания занималась трансатлантическими грузопассажирскими перевозками, когда начинались обе мировые войны, часть ее флота неизбежно оказывалась в США. Оба раза флот и база в Нью-Джерси были конфискованы в качестве репарации Германии, и компании приходилось начинать бизнес заново. В настоящее время компания «Hapag-Lloyd» – это 253 современных судна, перевозящих 11,9 млн TEU (стандартный двадцатифутовый контейнер) в год, почти 14 100 сотрудников в 421 офисе в 137 странах.

Большая благодарность в подготовке данной статьи Михаилу Семенову, Павлу Изотову и Валерию Николаевичу Филимонову.

- Автор:

- Бекасов Артем